Yönetim Kurulu’nun 24 Ekim tarihli toplantısında, %44,34 bedelli, %50,71 oranında ise bedelsiz sermaye artırımı kararının, oy birliği ile onaylandığı açıklandı.

Alınan karara ilişkin yapılan detaylar şöyle;

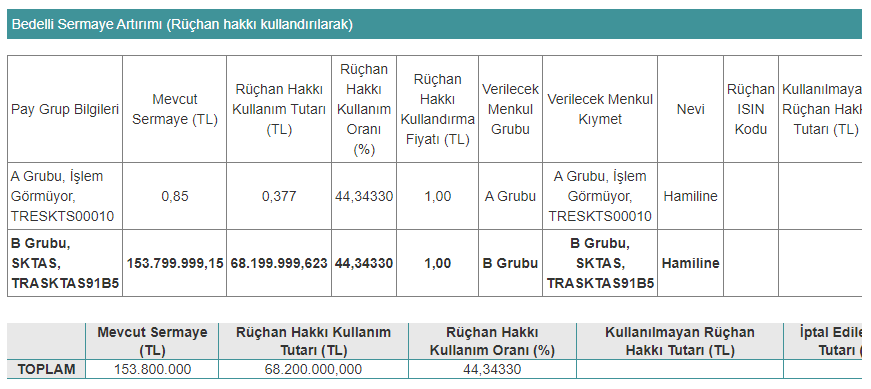

1. Şirket Esas Sözleşmesi'nin 6. maddesinin vermiş olduğu yetkiye istinaden, Şirketimizin 350.000.000 TL kayıtlı sermaye tavanı içinde 153.800.000 TL olan çıkarılmış sermayesinin 68.200.000 TL (%44,34) nakit karşılığı (bedelli) ve 78.000.000 TL (%50,71) iç kaynaklardan karşılanarak toplam 146.200.000 TL artırılarak 300.000.000 TL'ye çıkarılmasına,

2. Bedelli olarak yapılan toplam 68.200.000 TL sermaye artışının, 40.900.000 TL kısmının nakden, kalan 27.300.000 TL'nin ise iş bu Yönetim Kurulu kararın alınmasından önce farklı zamanlarda Şirketimiz ortaklarından Kayhan Holding A.Ş., Eyüp Hilmi Kayhan ve Muharrem Hilmi Kayhan'ın (16.239.497 TL'si Kayhan Holding A.Ş., 6.164.285 TL'si Eyüp Hilmi Kayhan ve 4.896.218 TL'si ise Muharrem Hilmi Kayhan'ın aktardığı tutarlardan oluşmaktadır.) daha sonrasında Şirketimiz sermayesine eklenerek sermayesinin daha güçlü hale gelmesinin sağlanması amacıyla aktarmış oldukları nakit borç tutarları nedeniyle oluşan Şirketimiz borçlarına mahsubu suretiyle karşılanmasına,

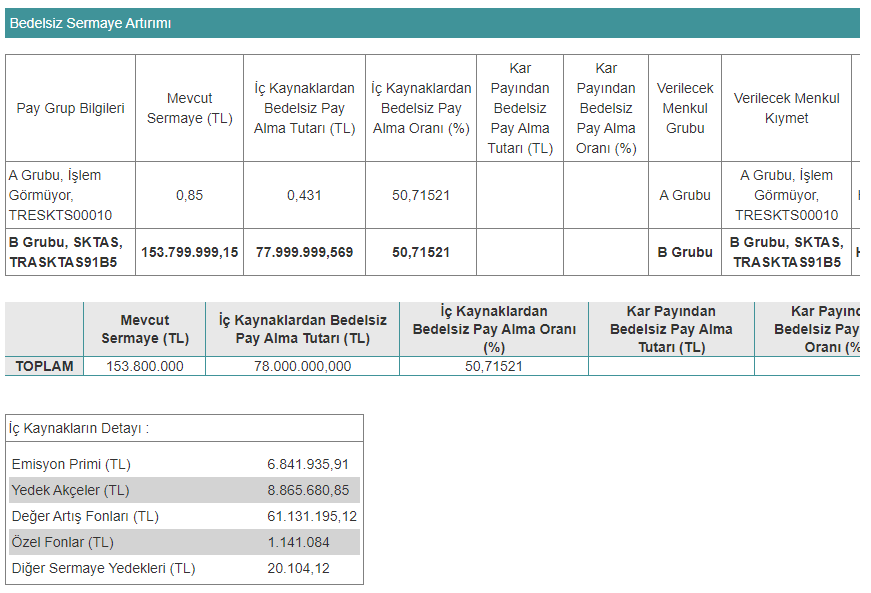

3. İç kaynaklardan karşılanacak toplam 78.000.000 TL sermaye artışının, 6.841.935,91 TL kısmının Hisse Senedi İhraç Primleri, 20.104,12 TL kısmının Diğer Sermaye Yedekleri, 8.865.680,85 TL kısmının Olağanüstü Yedekler-Serbest Yedek Akçeler, 61.131.195,12 TL kısmının Özel Fonlar (KVK 5/1-E Kapsamında) ve kalan 1.141.084,00 TL kısmının Özel Fonlar (ARGE Teşvikleri)'den karşılanmasına,

4. Artırılan 146.200.000 TL'lik sermayeyi temsil edecek 14.620.000.000 adet payın tamamının 0,01 TL (Bir Kuruş) nominal bedelli hamiline yazılı imtiyazsız B grubu pay olarak ihraç edilmesine,

5. Pay sahiplerinin yeni pay alma haklarında herhangi bir kısıtlama yapılmamasına ve pay sahiplerine yeni pay alma haklarının 0,01 TL nominal değerli her bir pay için 0,01 TL fiyattan (toplam 1 TL nominal değerli 1 lot pay için 1 TL nominal değer üzerinden) nominal değer üzerinden kullandırılmasına,

6. Yeni pay alma hakları kullanım süresinin 15 (onbeş) gün olarak belirlenmesine, bu sürenin son gününün resmî tatile rastlaması halinde yeni pay alma hakkı kullanım süresinin izleyen iş günü akşamı sona ermesine,

7. Süresi içinde yeni pay alma hakkını kullanan A grubu pay sahipleri ve B grubu pay sahiplerine yeni pay alma hakları karşılığında B grubu hamiline yazılı pay verilmesine,

8. Yeni pay alma haklarının kullandırılmasından sonra kalan paylar var ise, kalan payların 2 (iki) iş günü süreyle nominal değerden düşük olmamak üzere Borsa İstanbul A.Ş. Birincil Piyasa'da oluşacak fiyattan satılmasına,

9. Kalan payların Borsa İstanbul A.Ş. Birincil Piyasa'da satılmasını takiben satılamayan paylar olması halinde, VII-128.1 sayılı Pay Tebliği madde 25/1,(a) hükmü çerçevesinde, satılamayan payların 6 (altı) iş günü içinde iptal edilmesine,

10. Sermaye artırımı nedeniyle çıkarılacak payların şirket ortaklarına Sermaye Piyasası Kurulu ("SPK") ve Merkezi Kayıt Kuruluşu A.Ş.'nin ("MKK") kaydileştirme ile ilgili düzenlemeleri çerçevesinde kaydi pay olarak dağıtılmasına ve yeni pay alma haklarının kaydileştirme sistemi esasları çerçevesinde kullandırılmasına,

11. Sermaye artırımı işlemleri kapsamında TERA YATIRIM MENKUL DEĞERLER A.Ş.'nin aracı kurum olarak belirlenmesine,

12. Sermaye artırımı için SPK, Borsa İstanbul A.Ş., MKK, İstanbul Takas ve Saklama Bankası A.Ş., ticaret sicil müdürlüğü, noter ve diğer tüm kamu ile özel kurum ve kuruluşlar nezdinde yapılması gerekli tüm iş ve işlemlerin gerçekleştirilmesine, gerekli bildirim, başvuru ve diğer iş ve işlemlerin yapılmasına ve izahname, satış duyurusu, sözleşme, taahhütname, vekaletname, başvuru belgeleri, beyan, dilekçe ve sair evrakların imzalanması da dahil bu karar kapsamında yürütülecek tüm iş ve işlemlerin yapılmasına, toplantıya katılanların oybirliği ile karar verilmiştir.